ВТБ - Кредитная Мультикарта

Описание

ВТБ - Кредитная карта «Мультикарта» с беспроцентным периодом 101 день. Пользуйтесь деньгами банка без процентов.

Выпуск кредитной Мультикарты завершен. Вы можете оформить одну из актуальных кредитных карт.

Преимущества «Мультикарты»:

- Кредитный лимит до 1 000 000 ₽

- Процентная ставка от 16% годовых

- Льготный период до 101 дня

- Cash Back до 4%

- Бонусная программа ВТБ

- Начисление до 6% процентов на остаток

Условия и ставки

- Кредитный лимит от 10 000 до 1 000 000 рублей

- Беспроцентный период до 101 дня

- Процентная ставка от 16% до 26% годовых

- Обслуживание - от 0 до 2 998 руб./год (249 руб./мес). Плата не взимается при сумме покупок по карте от 5 000 рублей в месяц

- Кэшбэк до 4% с покупок

- Комиссия за снятия наличных 5,5%, мин. 300 руб.

Требования и документы

Требования к заемщику

- Гражданство РФ

- Возраст от 21 до 70 лет

- Постоянная регистрация в регионе присутствия банка

Необходимые документы

При кредитном лимите до 300 000 рублей:

- Паспорт гражданина РФ

При кредитном лимите от 300 001 до 1 000 000 рублей требуется предоставление второго документа на выбор:

- Справка 2-НДФЛ

- Справка по форме банка

Выдача и погашение

Получение кредита

Оформите онлайн заявку. Дождитесь сообщения от банка о предварительном решении. Получите карту в любом удобном для вас отделении банка.

Погашение кредита

Погашение задолженности осуществляется ежемесячно. Минимальный платеж состоит из двух частей: 3% от суммы основного долга + начисленные проценты за пользование кредитным лимитом.

Способы пополнения:

- В интернет-банке, мобильном приложении

- Через банкоматы

- В отделении банка

Последствия просрочки платежа

Систематическое несоблюдение заемщиком условий договора приводит к взысканию задолженностей соответствующими организациями, действующими строго в рамках существующего законодательства, влечет за собой штрафные санкции и наносит ущерб кредитной истории заемщика. Помимо процентов начисляются пени за задержку (36,5% годовых).

Отзывы

Еще год назад, карта была достаточно неплохая: 101 день без процентов, 26% годовых по кредиту и самая большая плюшка - кэшбэк. На все покупки можно было получить реальными деньгами на счёт 1% при оплате картой и до 2,5% при оплате телефоном. NFC чип в моем телефоне имелся, и недолго думая пошел и получил карту, благо отделение банка рядом. Всякие там коллекции, путешествия, сертификаты и прочее, мною не рассматривались ввиду нежелания вникать в условия их получения. Выдали сразу неименную карту, спустя неделю пришла именная viza gold, кредитный лимит 10000 (был вариант на 30000, но для этого нужна справка 2-НДФЛ). Более менее год я ей пользовался и тут огорчение, бонусных рублей стало приходить гораздо меньше, читаю изменившиеся условия и точно: кэшбэк теперь только 0,5% и неважно через телефон или просто картой. Больше только в категориях, но кому они нужны?

Еще минус карты в том, что бесплатное обслуживание возможно при тратах по карте не менее 5000 в месяц, в противном случае с мастер-счета спишется 249 р., причём аналогичные условия действуют и для дебетовых карт. То есть по факту получается, что среди всей линейки карт ВТБ, в настоящий момент нет карт с бесплатным обслуживанием (экзотику в виде зарплатных карт я не учитываю). Злой умысел или просчёт маркетологов? Подумываю уйти с ВТБ в Открытие, там плюшек побольше будет.

PS. К моему удивлению, это оказался довольно читаемый отзыв, поэтому нужно быть объективным и внести маленькие поправки. Кэшбек 1% таки начисляется при тратах более 15 тыс. в месяц. По поводу самой карты - она перемещена в разряд архивных, то есть если не закончился срок действия, то пользуйтесь на здоровье, новым клиентам теперь предлагается другая кредитная - карта "Возможностей".

Доброго времени суток всем, заглянувшим в отзыв!

Я уже рассказывала про Копилку ВТБ, теперь речь пойдет о кредитной Мультикарте банка ВТБ.

В принципе, кредитками раньше не пользовалась, только дебетовками. Но при оформлении кредита наличными в банке ВТБ девочки-консультанты попросили оформить кредитную карту (у них план, я понимаю), которой можно и не пользоваться, а закрыть через два месяца (почему именно через два, не знаю).

Я решила девочкам помочь и карту эту оформила с твердым намерением закрыть ее через два месяца.

Но так случилось, что воспользовалась.

Кредитный лимит у меня минимальный, 10.000 рублей. Пока меня устраивает.

Беспроцентный период по карте (грейс-период) составляет 101 день. То есть в этот период я могу пользоваться деньгами банка и на платить за это.

Но по истечении грейс-периода я должна полностью возместить сумму на карте до первоначальной.

Если этого не сделать, то на 102-й день придется уже заплатить проценты с потраченной суммы. А это 26% годовых, начиная с 1-го дня пользования деньгами, а не со 102-го. Процент большой, на мой взгляд.

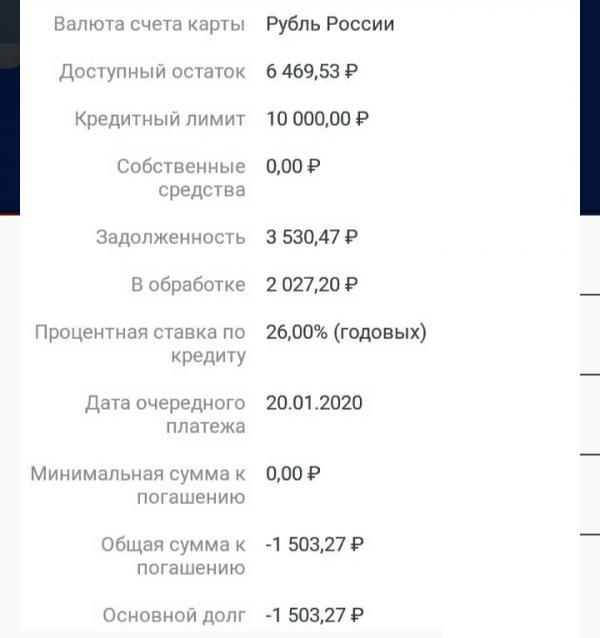

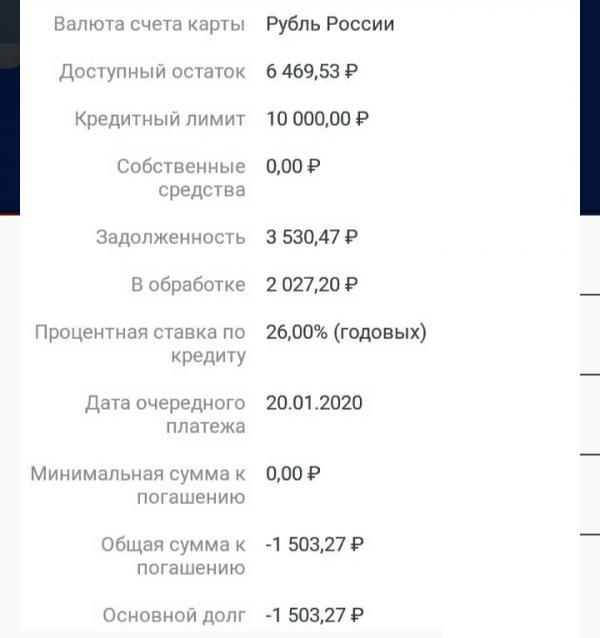

Все траты и окончание грейс-периода можно отслеживать в мобильном онлайн-банке. Вот как это выглядит.

- Строка "Задолженность" - это то, что реально потрачено по карте.

- Строка "В обработке" - это операции, которые ещё проверяются банком.

- Строка "Основной долг" - это те траты, которые уже проверены банком.

То есть сумма чисел в строках "В обработке" и "Основной долг" должна быть равна числу в строке "Задолженность".

Также при использовании этой карты есть небольшая тонкость, о которой специалисты банка в принципе чётко не предупреждают: если в сумме по картам, имеющемся в ВТБ ( без разницы, кредитным или дебетовым) тратить меньше 5.000 рублей в месяц, то за обслуживание этой Мультикарты придется заплатить 249 рублей в месяц.

Также у Мультикарты предусмотрены различные бонусные программы.

Выбрать можно только одну программу. Изменить ее можно в любое время, но действовать новая программа начнет с 1-го числа следующего месяца.

Я, например, в этом месяце использую программу Cash back и рестораны.

В этой опции чем больше тратишь, тем больше Cash back.

Например, при тратах до 5 тысяч рублей условия следующие:

Если тратить по карте от 5 до 15 тысяч рублей, то появляется дополнительная выгода - 2% годовых на остатки по счетам.

Тратим от 15 до 75 тысяч рублей? Тогда условия Cash back уже повышаются: 1% на все и 2% за покупки в ресторанах, кафе, театрах и кино. И 4% на остатки по счетам.

Ну а если так вышло, что потратил с карты более 75 тысяч рублей, то уже 3% за покупки в ресторанах, кафе, театрах и кино при оплате картой и 4% при оплате часами или смартфоном. И 9% на остатки по счетам.

С 1-го февраля сменила опцию и буду пользоваться бонусной программой Cash back и авто. Там примерно все так же, только повышенный Cash back в другой категории.

Теперь о том, как возвращается Cash back.

Во-первых, он возвращается месяцем позже. Потратил в декабре - Cash back получишь в конце января.

Во-вторых, Cash back начисляется в специальном Приложении Мультибонус ВТБ, которое необходимо скачать и установить на телефон. Приложение это бесплатное. В нем нужно регистрироваться.

И вот в этом приложении и появятся бонусные рубли. Из можно потратить там же, в приложении, на покупку предлагаемых товаров по бонусной программе "Коллекция". А можно перевести на мастер-счет "живыми" деньгами.

В-третьих, бонусы начисляются не вполне понятно. Например, при оплате в супермаркетах бонус соответствует обещанному проценту. А когда я оплатила медицинские услуги в медцентре, бонусных рублей начислили 0,01 рубль.

В-четвёртых, бонусы не начисляются за оплату кредитов, снятие наличных, оплату услуг ЖКХ, перевод денег другому лицу, оплату налогов, пошлин и штрафов.

В итоге плюсы кредитной Мультикарты ВТБ:

- Возможность пользоваться земными деньгами с грейс-периодом

- Беспроцентный период 101 день

- Бонусные программы

- Нет платы за обслуживание при тратах более 5000 рублей суммарно по всем картам ВТБ.

Минусы кредитной Мультикарты:

- Большой процент по окончании беспроцентного периода

- Маленький Cash back

- Запутанные условия бонусных программ.

В целом мне кредитная Мультикарта нравится. Она имеет как плюсы, так и минусы, как и любой финансовый продукт.

Хотя, наверное, идеальных финансовых условий не бывает. Банки тоже должны получить прибыль, и чем больше, тем для них лучше.

Кредитную Мультикарту ВТБ я к использованию рекомендую. Если следить за своими расходами (опять же, это дисциплинирует), то проблем не возникнет.

Спасибо за внимание к моему отзыву. Всем желаю большого и стабильного дохода!

Ничего плохого про эту карту сказать не могу, но у неё и не одни лишь плюсы. Так как мне срочно (очень срочно) понадобился кредит, но на оформление обычного и сбор документов времени не было, пришлось согласиться на кредитную карту, которую я получила буквально по паспорту.

Правда лимит мне дали всего 47 тысяч, хоть я и зарплатный клиент. Мне этого было вполне достаточно, я согласилась. 101 день без процентов, далее 26% годовых. Успела рассчитаться, так что ничего не потеряла и не переплатила.

Однако когда мне понадобилось с этой карты перевести на свою собственную 700 рублей, я сделала это в личном кабинете, за пару секунд, а сняли с меня 1000 рублей. Девушка на горячей линии объяснила, что это такой минимальный процент за перевод, даже если он между своими счетами. 300 рублей просто на ветер. Было немного обидно. Ну да ладно. Деньги вернула, больше ей пользоваться не планирую. Не люблю я кредиты, даже если они на самых выгодных условиях.

Эту кредитную карту мне предложили оформить в г. Первоуральск, в отделении ВТБ Банка на ул. Ленина 7. Дело в том, что я раньше брала здесь кредит на довольно большую сумму и платежи регулярно оплачиваю. Наверное поэтому, появилось предложение оформить кредитную карту с названием "Мультикарта".

Внешний дизайн карты весьма интересный - черная, матовая. По условиям, мне очень понравилось, что с этой картой у меня есть возможность уменьшить проценты по моему существующему кредиту в ВТБ Банке. Кредит я брала летом под 10,9 %, сумма 1 млн с лишним. Кредитную карту оформила в сентябре. В общем, как она работает: мне подключили функцию "Заёмщик" к кредитной карте, далее мне необходимо ей рассчитываться в магазинах - минимум на 5000 р. в месяц, в конце месяца я получаю бонусы - живыми деньгами на карту, в виде кэшбэка. В октябре я получила 970 рублей обратно, а в ноябре около 2000 руб. Я безумно счастлива, все работает и никакого обмана!!! Мне возвращают % от кредита до 3% в месяц, а это неплохой бонус!

Сотрудники в Банке - большие молодцы! Подсказали вовремя, как правильно воспользоваться предложением по кредитке. Я расплачиваюсь сейчас везде этой кредитной картой, а потом просто с зарплаты закидываю деньги обратно. При этом можно не платить % за пользование деньгами, так как есть беспроцентный период по кредитной карте - 101 день!!!

Классная карта, нужная. Мне она очень нравится! За оформление карты я ничего не платила. Вот что значит - правильный подход к клиенту)).

Похожие предложения

Последние отзывы

Еще год назад, карта была достаточно неплохая: 101 день без процентов, 26% годовых по кредиту и самая большая плюшка - кэшбэк. На все покупки можно было получить реальными деньгами на счёт 1% при оплате картой и до 2,5% при оплате телефоном. NFC чип в моем телефоне имелся, и недолго думая пошел и получил карту, благо отделение банка рядом. Всякие там коллекции, путешествия, сертификаты и прочее, мною не рассматривались ввиду нежелания вникать в условия их получения. Выдали сразу неименную карту, спустя неделю пришла именная viza gold, кредитный лимит 10000 (был вариант на 30000, но для этого нужна справка 2-НДФЛ). Более менее год я ей пользовался и тут огорчение, бонусных рублей стало приходить гораздо меньше, читаю изменившиеся условия и точно: кэшбэк теперь только 0,5% и неважно через телефон или просто картой. Больше только в категориях, но кому они нужны?

Еще минус карты в том, что бесплатное обслуживание возможно при тратах по карте не менее 5000 в месяц, в противном случае с мастер-счета спишется 249 р., причём аналогичные условия действуют и для дебетовых карт. То есть по факту получается, что среди всей линейки карт ВТБ, в настоящий момент нет карт с бесплатным обслуживанием (экзотику в виде зарплатных карт я не учитываю). Злой умысел или просчёт маркетологов? Подумываю уйти с ВТБ в Открытие, там плюшек побольше будет.

PS. К моему удивлению, это оказался довольно читаемый отзыв, поэтому нужно быть объективным и внести маленькие поправки. Кэшбек 1% таки начисляется при тратах более 15 тыс. в месяц. По поводу самой карты - она перемещена в разряд архивных, то есть если не закончился срок действия, то пользуйтесь на здоровье, новым клиентам теперь предлагается другая кредитная - карта "Возможностей".

Доброго времени суток всем, заглянувшим в отзыв!

Я уже рассказывала про Копилку ВТБ, теперь речь пойдет о кредитной Мультикарте банка ВТБ.

В принципе, кредитками раньше не пользовалась, только дебетовками. Но при оформлении кредита наличными в банке ВТБ девочки-консультанты попросили оформить кредитную карту (у них план, я понимаю), которой можно и не пользоваться, а закрыть через два месяца (почему именно через два, не знаю).

Я решила девочкам помочь и карту эту оформила с твердым намерением закрыть ее через два месяца.

Но так случилось, что воспользовалась.

Кредитный лимит у меня минимальный, 10.000 рублей. Пока меня устраивает.

Беспроцентный период по карте (грейс-период) составляет 101 день. То есть в этот период я могу пользоваться деньгами банка и на платить за это.

Но по истечении грейс-периода я должна полностью возместить сумму на карте до первоначальной.

Если этого не сделать, то на 102-й день придется уже заплатить проценты с потраченной суммы. А это 26% годовых, начиная с 1-го дня пользования деньгами, а не со 102-го. Процент большой, на мой взгляд.

Все траты и окончание грейс-периода можно отслеживать в мобильном онлайн-банке. Вот как это выглядит.

- Строка "Задолженность" - это то, что реально потрачено по карте.

- Строка "В обработке" - это операции, которые ещё проверяются банком.

- Строка "Основной долг" - это те траты, которые уже проверены банком.

То есть сумма чисел в строках "В обработке" и "Основной долг" должна быть равна числу в строке "Задолженность".

Также при использовании этой карты есть небольшая тонкость, о которой специалисты банка в принципе чётко не предупреждают: если в сумме по картам, имеющемся в ВТБ ( без разницы, кредитным или дебетовым) тратить меньше 5.000 рублей в месяц, то за обслуживание этой Мультикарты придется заплатить 249 рублей в месяц.

Также у Мультикарты предусмотрены различные бонусные программы.

Выбрать можно только одну программу. Изменить ее можно в любое время, но действовать новая программа начнет с 1-го числа следующего месяца.

Я, например, в этом месяце использую программу Cash back и рестораны.

В этой опции чем больше тратишь, тем больше Cash back.

Например, при тратах до 5 тысяч рублей условия следующие:

Если тратить по карте от 5 до 15 тысяч рублей, то появляется дополнительная выгода - 2% годовых на остатки по счетам.

Тратим от 15 до 75 тысяч рублей? Тогда условия Cash back уже повышаются: 1% на все и 2% за покупки в ресторанах, кафе, театрах и кино. И 4% на остатки по счетам.

Ну а если так вышло, что потратил с карты более 75 тысяч рублей, то уже 3% за покупки в ресторанах, кафе, театрах и кино при оплате картой и 4% при оплате часами или смартфоном. И 9% на остатки по счетам.

С 1-го февраля сменила опцию и буду пользоваться бонусной программой Cash back и авто. Там примерно все так же, только повышенный Cash back в другой категории.

Теперь о том, как возвращается Cash back.

Во-первых, он возвращается месяцем позже. Потратил в декабре - Cash back получишь в конце января.

Во-вторых, Cash back начисляется в специальном Приложении Мультибонус ВТБ, которое необходимо скачать и установить на телефон. Приложение это бесплатное. В нем нужно регистрироваться.

И вот в этом приложении и появятся бонусные рубли. Из можно потратить там же, в приложении, на покупку предлагаемых товаров по бонусной программе "Коллекция". А можно перевести на мастер-счет "живыми" деньгами.

В-третьих, бонусы начисляются не вполне понятно. Например, при оплате в супермаркетах бонус соответствует обещанному проценту. А когда я оплатила медицинские услуги в медцентре, бонусных рублей начислили 0,01 рубль.

В-четвёртых, бонусы не начисляются за оплату кредитов, снятие наличных, оплату услуг ЖКХ, перевод денег другому лицу, оплату налогов, пошлин и штрафов.

В итоге плюсы кредитной Мультикарты ВТБ:

- Возможность пользоваться земными деньгами с грейс-периодом

- Беспроцентный период 101 день

- Бонусные программы

- Нет платы за обслуживание при тратах более 5000 рублей суммарно по всем картам ВТБ.

Минусы кредитной Мультикарты:

- Большой процент по окончании беспроцентного периода

- Маленький Cash back

- Запутанные условия бонусных программ.

В целом мне кредитная Мультикарта нравится. Она имеет как плюсы, так и минусы, как и любой финансовый продукт.

Хотя, наверное, идеальных финансовых условий не бывает. Банки тоже должны получить прибыль, и чем больше, тем для них лучше.

Кредитную Мультикарту ВТБ я к использованию рекомендую. Если следить за своими расходами (опять же, это дисциплинирует), то проблем не возникнет.

Спасибо за внимание к моему отзыву. Всем желаю большого и стабильного дохода!

Ничего плохого про эту карту сказать не могу, но у неё и не одни лишь плюсы. Так как мне срочно (очень срочно) понадобился кредит, но на оформление обычного и сбор документов времени не было, пришлось согласиться на кредитную карту, которую я получила буквально по паспорту.

Правда лимит мне дали всего 47 тысяч, хоть я и зарплатный клиент. Мне этого было вполне достаточно, я согласилась. 101 день без процентов, далее 26% годовых. Успела рассчитаться, так что ничего не потеряла и не переплатила.

Однако когда мне понадобилось с этой карты перевести на свою собственную 700 рублей, я сделала это в личном кабинете, за пару секунд, а сняли с меня 1000 рублей. Девушка на горячей линии объяснила, что это такой минимальный процент за перевод, даже если он между своими счетами. 300 рублей просто на ветер. Было немного обидно. Ну да ладно. Деньги вернула, больше ей пользоваться не планирую. Не люблю я кредиты, даже если они на самых выгодных условиях.