По оценкам рейтингового агентства «Эксперт РА», портфель микрозаймов по итогам 2018 года вырос на треть, превысив 150 млрд рублей. Анонсированные в 2018 году регулятивные ограничения сегмента краткосрочных займов физических лиц были отложены на 2019 год, что позволило крупным микрофинансовым компаниям расти высокими темпами. На горизонте 2019 года эксперты ожидают сокращения объемов выдаваемых микрозаймов и заметного увеличения количества исключенных из реестра МФО в течение последующих 2–3 лет. Темпы прироста портфеля МФО в 2019 году по их мнению также сократятся, однако останутся высокими из-за сохранения активности «банковских» МФО.

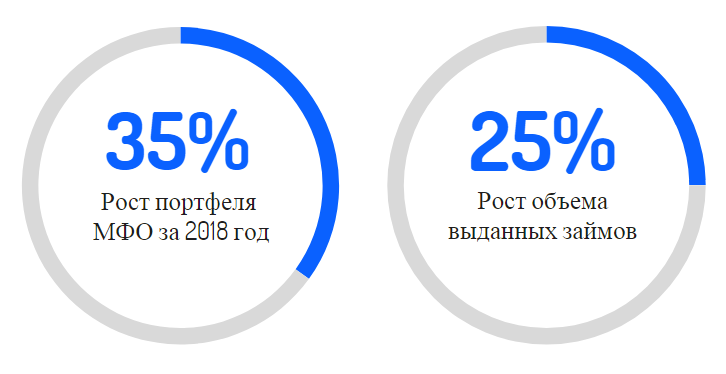

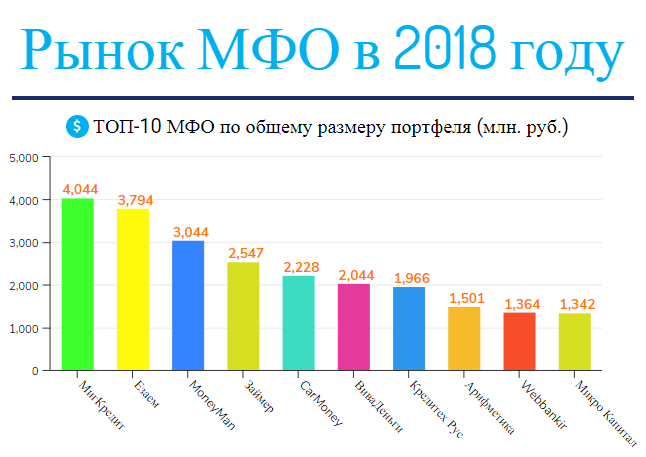

За 2018 год портфель МФО вырос с 113 до более чем 152 млрд рублей (+35%), согласно оценкам рейтингового агентства «Эксперт РА». По оценкам агенства, концентрация портфеля микрозаймов на крупнейшей МФО за 2018 год увеличилась с 27% до 32% (+20 млрд рублей). Как и в предыдущие годы, прирост рынка приходится преимущественно на микрозаймы физическим лицам (на фоне стагнации доходов и повышенных требований для получения кредитов в банках доля в общем портфеле за последние 4 года выросла с 68 до 81%), в то время как микрозаймы бизнесу, ограниченные небольшими объемами госсубсидий, продолжают терять свои позиции.

Объем выданных микрозаймов за 2018 год вновь рекордный – около 320 млрд рублей, увеличившись на 64 млрд руб. по сравнению с 2017 годом. Выдачи микрозаймов прибавили за год более 20% у большинства крупных участников (15 компаний из топ-20 анкетируемых), что эксперты связывает со стратегиями захвата доли рынка накануне директивного снижения ставок. Топ-20 участников исследования нарастили выдачи на 46%, до 78 млрд рублей, что объясняется как увеличением среднего чека, так и повышением уровня одобрения микрозаймов. Три четверти анкетируемых компаний сегмента PDL повысили долю положительных решений по заявкам на микрозаймы в II полугодии 2018 года для усиления позиций на рынке. При этом после законодательного ограничения процентных ставок с середины 2019 года большинство опрошенных крупных игроков планирует более консервативный рост выдачи в сегменте PDL.

Регулятивные ограничения вынуждают микрофинансовые компании перестраивать бизнес-стратегии. Максимальная ставка для заемщика по 353-ФЗ с января снизилась с 850% до 547% годовых, а с 1 июля 2019 года не сможет превышать 365%. С учетом действующих ограничений количества пролонгаций и микрозаймов «в одни руки» риски моноспециализации для МФО существенно повышаются. В свою очередь ответное снижение уровня одобрения и объемов выдаваемых микрозаймов «до зарплаты» заставит компании оптимизировать затраты и ориентироваться только на качественный трафик входящих заявок. Компании вынуждены компенсировать выпадающие доходы – одни МФО ищут способы введения комиссий, минуя ограничения ставок, другие для удержания клиентов диверсифицируют продуктовую линейку. В 2019 году МФО сегмента PDL тщательнее сегментируют своих клиентов: относительно надежным из них предлагаются более высокие суммы (до 100 тыс. рублей), пониженные ставки (50–300% годовых) и длинные сроки (до года) с расчетом на долгосрочную окупаемость клиента.

Около 30% от совокупного объема выданных микрозаймов были получены онлайн.

Сокращение количества исключений в реестре МФО – непродолжительная тенденция. 2018 год ознаменовался уходом с рынка ряда крупных игроков, в частности МФК, привлекавших средства физ. лиц. Для инвесторов микрофинансовый рынок пока еще остается существенно более рискованным, чем банковский, в том числе в связи со значительным сокращением государственного реестра МФО. По сравнению с 2016–2017 годами темп сокращения реестра замедлился: при 623 исключенных компаниях за 2018 год общее количество МФО уменьшилось только на 269 позиций. Приток новых участников вопреки постоянно растущим требованиям регулятора и СРО может быть обусловлен реализацией мер по сокращению нелегального рынка микрокредитования. Число МФО в реестре Банка России временно стабилизировалось на уровне 2 тысяч, но только 1 042 из них по состоянию на 01.01.2019 года работают более 3 лет. У большинства молодых игроков МФО отсутствуют необходимые технологии и устойчивая клиентская база, способность адаптироваться к законодательным требованиям, а также конкурентные преимущества перед лидерами рынка. По прогнозу Банка России, большая часть компаний в сегменте PDL (порядка 900) станут убыточными в II полугодии 2019 года и могут уйти с рынка в перспективе 2–3 лет. По мнению аналитика ГК «Алор» Алексея Антонова, рынок продолжит укрупняться и более слабые игроки либо свернут деятельность, либо уйдут в теневой сектор, где их права уже не будут защищены регулятором.

Согласно прогнозу рейтингового агентства «Эксперт РА», по итогам 2019 года портфель может приблизиться к 190 млрд рублей. Основой роста по-прежнему выступят микрозаймы физическим лицам, в том числе за счет «банковских» МФО. Выдачи микрозаймов впервые за последние годы могут показать негативную динамику (минус 10–15% по сравнению с результатами 2018 года). В самом большом по объему выдачи сегменте краткосрочных микрозаймов ужесточаются требования к клиентам МФО: не все из них получат одобрение, а растущий средний срок микрозайма понизит оборачиваемость портфелей.

По данным Национального рейтингового агентства (НРА) средний размер займа составляет 12,22 тысячи рублей по итогам 2018 года. И это на 5% больше, чем в III квартале и на 15% выше, нежели во II квартале 2018-го года. В эти периоды средний размер выдаваемого МФО микрокредита составлял 11,67 тысячи и 10,66 тысячи соответственно.

Для малого и среднего бизнеса НРА приводит другие данные. Если по итогам всего года средний размер кредита составил 1,1974 миллиона рублей, то в III квартале этот показатель был равен 1,1327 миллиона (прирост 6%). А во II квартале - 1,08712 миллиона (прирост 10%).

Годовая динамика совокупного роста задолженности заемщиков перед МФО в полтора раза опережает темпы роста потребительского банковского кредитования (22%), а динамика задолженности физических лиц превышает темпы роста банковской розницы вдвое. Задолженность сегмента МСБ перед МФО выросла на 38% в годовом выражении.

Эксперты Национального рейтингового агентства уверены, что брать больше займов люди вынуждены из-за экономического кризиса, который обесценил заработанные гражданами деньги. Продолжение спада благосостояния населения будет поддерживать спрос на продукты МФО.

Последние статьи

Комментарии

Продукты и услуги Кредит-Онлайн.рф